Интернет-торговля в Москве

Основная статья: Интернет-торговля в Москве

Интернет-продажи услуг в России

Основная статья: Интернет-продажи услуг в России

Интернет-продажи продуктов питания в России

Основная статья: Электронная коммерция

Маркетплейсы в России

Основная статья: Маркетплейсы в России

Фулфилмент

Основная статья: Фулфилмент

Сайты объявлений в России

Основная статья: Сайты объявлений в России

Аутсорсинг eCom-инфраструктуры (рынок России)

2025

Россия и страны ЕАЭС ввели 5%-ю пошлину для онлайн-покупок зарубежных товаров

12 января 2026 года Совет Евразийской экономической комиссии (ЕЭК) утвердил порог беспошлинного ввоза товаров, приобретаемых физическими лицами на иностранных маркетплейсах, на уровне 200 евро. В случае превышения этой суммы будет взиматься таможенная пошлина. Подробнее здесь.

Рост рынка трансграничной онлайн-торговли на 22,8% до 404 млрд рублей

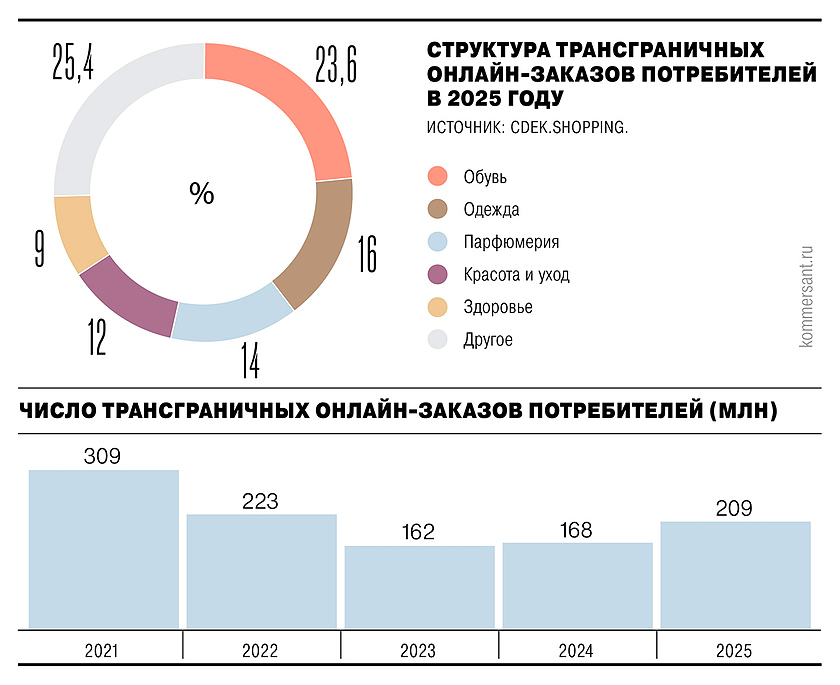

Объем рынка трансграничной электронной торговли в России в 2025 году продемонстрировал значительный рост на 20–30% в денежном выражении. В феврале 2026 года в компании Data Insight сообщили о росте количества таких заказов на 24,4%, до 209 млн единиц. Их общая стоимость достигла 404 млрд рублей, увеличившись на 22,8%.

Согласно расчетам сервиса СДЭК.Shopping, количество зарубежных онлайн-заказов выросло на 33% в годовом сопоставлении. Аналитики Strategy Partners подтверждают рост оборота рынка на 20–30%. При этом средний чек на трансграничные покупки снизился примерно на 20%, составив 16,5 тыс. рублей по данным СДЭК.Shopping.

Генеральный директор «Infoline-аналитики» Михаил Бурмистров связывает оживление рынка с укреплением рубля, что повысило доступность иностранных товаров для российских потребителей. Аналитик Data Insight Сергей Семко добавляет, что положительное влияние на этот сегмент оказало также развитие продаж с прямой доставкой из-за границы (кроссбордерных продаж) на крупнейших маркетплейсах. Семко уточнил, что в 2025 году такие платформы, как AliExpress, Ozon и Wildberries, повысили скорость международной доставки.

Согласно данным компании «Infoline-аналитика», доля трансграничных заказов в общем объеме российского рынка онлайн-торговли по итогам 2025 года составила 3,3%. Михаил Бурмистров определяет в качестве основной аудитории таких покупок жителей малых городов, для которых решающим критерием выбора чаще всего является цена товара. Эксперт констатирует, что стратегия развития маркетплейсов, связанная с постепенным насыщением рынка, переориентирована на охват небольших населенных пунктов.Российский рынок BPM-систем: оценки, лидеры, тренды и перспективы. Обзор TAdviser

Основным поставщиком товаров остается Китай, на который приходится 90% оборота в денежном выражении и 98% — в количественном. Основатель агентства «Шольчев» Евгений Шольчев сообщил, что только на маркетплейсах количество заказов из-за рубежа увеличилось на 30%. Эксперт также подсчитал, что зарубежный ассортимент на витринах этих площадок расширился на 35–40% за 2025 год.

Руководитель проектов практики «АПК и потребительский сектор» Strategy Partners Артем Суворов оценивает долю трансграничных покупок в обороте крупнейших маркетплейсов в 10–15%. Наиболее популярны зарубежные товары в категориях электроники, одежды и обуви, товаров для хобби.

Директор консалтинговой компании GoOmni Ефим Алдухов объясняет ценовое преимущество иностранных продавцов особенностями регулирования и политикой площадок. Китайские экспортные товары не облагаются налогом на добавленную стоимость (НДС) и не требуют обязательной дополнительной сертификации в России. Кроме того, маркетплейсы часто устанавливают для зарубежных селлеров более низкие комиссионные сборы.

В этих условиях некоторые российские продавцы начали рассматривать возможность регистрации компаний в Китае для работы в статусе зарубежных поставщиков. Руководитель Ассоциации представителей электронной торговли Алексей Москаленко подтверждает наличие таких примеров.

Перспективы рынка в 2026 году Алексей Москаленко связывает с вопросами регулирования. Потенциальное введение НДС для иностранных компаний, продающих через маркетплейсы, может привести к удорожанию их товаров и замедлению роста трансграничной торговли.

Дополнительным фактором может стать постепенное ужесточение таможенного контроля, начавшееся во второй половине 2025 года. Однако, по прогнозам Артема Суворова, в ближайшей перспективе продолжится рост заказов одежды, обуви, косметики, электроники и товаров для хобби из-за рубежа, обусловленный их относительной дешевизной.[1]

Рекомендации по защите от мошенничества на китайских маркетплейсах

В конце ноября 2025 года Управление по организации борьбы с противоправным использованием информационно-коммуникационных технологий МВД России опубликовало рекомендации по защите от мошенничества на китайских маркетплейсах.

Как отметили в управлении, мошенники на популярных китайских маркетплейсах используют схемы с фейковыми трек-номерами, отзывами, написанными нейросетями, подделками известных магазинов и скрытыми доплатами при оформлении заказа. Правоохранительные органы разработали инструкцию для граждан по безопасным покупкам в интернете.

В управлении МВД рекомендуют проверять трек-номер не только на маркетплейсе, но и через независимые сервисы — Почта России, Cainiao и другие. Если статус заказа «завис» или расходится с данными в различных системах отслеживания, это является тревожным сигналом возможного мошенничества.

Правоохранители рассказали, что необходимо анализировать отзывы покупателей. Новые аккаунты, однотипные фотографии и идеальные ракурсы являются признаком накрутки рейтинга. Стоит искать негативные оценки и проверять изображения через поиск по картинкам. Отзывы, написанные нейросетями, часто имеют однообразную структуру и избыточно положительную тональность.

В МВД отметили, что необходимо читать описание товара до конца, поскольку в нём часто скрывают реальную комплектацию или статус реплики. Следует сверять название и URL-адрес магазина. Одна лишняя буква в адресе может указывать на поддельный официальный магазин.

В управлении посоветовали общаться с продавцом до оплаты заказа. Уклончивые ответы продавца или отсутствие реакции на вопросы могут стать поводом отказаться от покупки. Легитимные продавцы обычно оперативно и подробно отвечают на запросы потенциальных покупателей.

Правоохранители предупредили, что не стоит соглашаться на дополнительные оплаты после оформления заказа. В таком случае необходимо отменить заказ, пока в его статусе указано «ожидает отправки». Схемы со скрытыми доплатами часто используются мошенниками для получения дополнительных средств от покупателей.

При возникновении проблемы с заказом необходимо открывать спор на платформе маркетплейса. В управлении МВД рекомендуют приложить фотографии, видео распаковки, скриншоты описания товара и переписки с продавцом. Чем больше доказательств предоставит покупатель, тем выше шанс на полный возврат средств.[2]

Минэкономразвития: Доля электронной торговли достигла 5,5% ВВП

Оборот товаров и услуг через цифровые платформы в РФ достиг 5,5% ВВП, при этом доля электронной торговли в рознице составила 15%. Об этом в ноябре 2025 года сообщил министр экономического развития РФ Максим Решетников. По его словам, платформы действительно меняют структуру рынков - 6 млрд товаров было заказано через них в 2024 году. Министр обратил внимание, что каждый шестой человек получает доход через платформы.[3]

Минфин РФ вводит плавный рост НДС на товары электронной торговли с 5% до 20%

Министерство финансов России разработало предложения по постепенному введению налога на добавленную стоимость при покупке иностранных товаров на маркетплейсах и в интернет-магазинах. Ставка будет вводиться поэтапно — в 2027 году она составит 5%, в 2028 году достигнет 10%, в 2029 году — 15%, а начиная с 2030 года установится на уровне 20%. Соответствующий проект федерального закона, вносящий изменения в части первую и вторую Налогового кодекса России, опубликован на портале проектов нормативных правовых актов в октябре 2025 года. Подробнее здесь

2024

Продажи товаров бизнесу и госструктурам через маркетплейсы и интернет-магазины в России за год выросли на 13% до 1,8 трлн рублей

В 2024 году совокупный объем продаж товаров бизнесу (B2B) и госструктурам (B2G) через маркетплейсы и интернет-магазины в России достиг 1,8 трлн рублей. Для сравнения, годом ранее такие затраты оценивались в 1,6 трлн рублей. Таким образом, отмечен рост на 13%, о чем говорится в исследовании Strategy Partners, результаты которого обнародованы 2 декабря 2025 года.

Крупнейшие универсальные B2C-маркетплейсы в РФ активно развивают B2B-направление: это, в частности, Ozon Business и «Яндекс Маркет для Бизнеса». Благодаря наблюдающейся тенденции формируется новый сегмент корпоративных продаж, логистики и цифровых услуг. B2B-сделки через российские маркетплейсы наиболее распространены в сфере торговли нефтепродуктами, строительной техникой, изделиями металлопроката и АПК. Например, доля цифровых сделок в металлургической отрасли составляет 6–7%.

Одним из ключевых драйверов отрасли авторы исследования называют цифровизацию бизнеса. Маркетплейсы представляют собой бесшовные платформы, которые могут быть интегрированы с ERP (системы планирования ресурсов предприятия) и CRM (системы управления взаимоотношениями с клиентами), финансовыми инструментами, логистическими и складскими решениями, а также механизмами для проведения сделки. Для качественного подбора, формирования корзины и агрегации аналогов компании тестируют алгоритмы на основе искусственного интеллекта. Положительное влияние на рынок оказывает государственное регулирование, включая переход на отечественные ИТ-решения, цифровизацию госнадзора и интеграцию B2B-маркетплейсов с Единой информационной системой в сфере закупок (ЕИС). Однако существует ряд сдерживающих факторов, которые препятствуют более быстрому развитию В2В-маркетплейсов в России. Среди них названы:

- Недостаточный уровень цифровизации компаний, отсутствие интеграции с ERP, CRM и складом, ручной документооборот;

- Отсутствие стандартов для программных интерфейсов (API), сложности с синхронизацией маркетплейсов с системами 1С;

- Высокие риски переноса сроков и отмены доставки со стороны малых предприятий;

- Отсутствие доступа к факторингу, лизингу или быстрым онлайн-кредитам через платформы;

- Значительные комиссии, логистические и маркетинговые издержки;

- Вероятность неплатежей и возвратов;

- Нежелание компаний менять устоявшиеся процессы закупок на электронные торговые площадки;

- Неготовность организаций раскрывать цены, поставщиков и условия из-за возможности потерять конкурентное преимущество;

- Выбор отделов закупок в пользу знакомых поставщиков.

Доля маркетплейсов и интернет-магазинов в сегменте электронной коммерции B2B в России в 2024 году составила 3% — рынок находится на стадии развития. Цифровые платформы трансформируют корпоративную торговлю, объединяя компании для прямых, прозрачных и мгновенных сделок. Аналитики Strategy Partners выделяют три возможных сценария становления отрасли: базовый, оптимистичный и консервативный. В первом случае ожидаются повышение роли крупнейших универсальных площадок, рост вовлеченности малых и средних предприятий и развитие логистических решений для В2В-маркетплейсов: в таком варианте объем рынка может достичь 4,2 трлн рублей к 2030 году. Оптимистичный сценарий предполагает частичное осуществление госзакупок через платформы В2В-маркетплейсов, что позволит нарастить оборот до 4,9 трлн рублей. При консервативном раскладе ожидаются устойчивый рост коммерческих онлайн-закупок в сегменте B2B, высокая степень госучастия и постепенный выход на зарубежные рынки, но затраты к 2030 году составят примерно 2,8 трлн рублей.[4]

10 крупнейших в России интернет-магазинов электроники

В ноябре 2025 года TAdviser подготовил инфографику, посвященную крупнейшим в России интернет-ритейлерам на рынке электроники. Представленные данные основаны на исследовании аналитической компании Data Insight.

По оценкам экспертов, лидером по продажам электроники в РФ является компания DNS, которая в 2024 году заработала на этом рынке порядка 263,6 млрд рублей, что на 9% больше, чем годом ранее. При этом объем заказов на сайте DNS в сравнении этих же отрезков времени сократился на 5%, до 16,3 тыс., а средний чек на электронику у ритейлера вырос на 15%, до 16 200 рублей.

На втором месте по реализации электроники онлайн расположился «Ситилинк», который в 2024 году выручил на рынке 164,5 млрд рублей, что на 9% превосходит результат годичной давности. Количество заказов пользователей «Ситилинка» за год почти не изменилось и составило около 9 тыс. Средний чек на электронику, купленную на интернет-магазине «Ситилинка», в годовом исчислении вырос на 9% и достиг 18 100 рублей.

Тройку лидеров среди российских интернет-ритейлеров на рынке электроники замкнула компания «М.Видео». В ее активе выручка в 132,9 млрд рублей по итогам 2024 года, это на 16% больше в сравнении с 2023-м. Число заказов электроники на сайте компании за год снизилось на 10% до 9 тыс., а средний на технику при этом существенно увеличился - на 29% до 14 800 рублей.

Как уточняют аналитики Data Insight, в рамках своего исследования они учитывали объем онлайн-продаж материальных товаров через сайт и приложение за 2024 год в млн рублей, включая НДС и стоимость доставки / сервисный сбор. Показатели рассчитаны после вычета возвратов, бонусов и промокодов. Средний чек – средняя стоимость выполненного заказа в рублях, включая НДС и стоимость доставки / сервисный сбор (считается делением объема онлайн-продаж на количество заказов).

7 крупнейших в России интернет-магазинов одежды

В октябре 2025 года TAdviser подготовил инфографику, посвященную крупнейшим в России интернет-ритейлерам на рынке одежды и обуви. Представленные данные основаны на исследовании аналитической компании Data Insight.

По оценкам экспертов, продажи одежды, обуви и аксессуаров на Lamoda в 2024 году достигли 169,5 млрд рублей, что на 32% больше, чем годом ранее. Количество заказов на площадке за это время выросло на 23% до 25,8 тыс., а средний чек на сайте Lamoda - на 7% до 6570 рублей.

Lamoda лидирует по онлайн-продажам одежды и обуви в РФ с большим отрывом. Занимающий второе место интернет-магазин ЦУМ в 2024 году заработал 14,7 млрд рублей, что на 6% больше показателя годичной давности. При этом число заказов сократилось на 3% до 438. Средний чек товаров, продаваемых ЦУМом через интернет, в 2024 году повысился на 8% до 33 600 рублей.

В лидирующую тройку интернет-продавцов одежды на российском рынке по итогам 2024 года вошла сеть Lime. Ее выручка взлетела на 96% и достигла 13 млрд рублей. Объем заказов одежды и обуви в натуральном выражении вырос на 84% до 1370. Средний чек в интернет-магазине Lime - 9490 рублей (+7% к 2023 году).

По данным Data Insight, семь крупнейших интернет-магазинов одежды суммарно обеспечили продажи на 232,4 млрд рублей в 2024 году. Согласно подсчетам исследовательской компании Statista, рынок онлайн-продаж одежды в России по итогам 2024 года достиг объема в 500 млрд рублей. Ежегодный темп прироста (CAGR) в период с 2025 по 2029 гг. составит 11,66%. Это означает, что к 2029 году объем рынка онлайн-продаж одежды может вырасти до 1 трлн рублей, что примерно вдвое больше уровня 2024 года.[5]

Онлайн-продажи товаров для красоты и здоровья за год выросли на 24% до ₽380 млрд

Российский рынок интернет-торговли товарами для красоты и здоровья продемонстрировал значительный рост в 2024 году, увеличившись на 24% и достигнув объема $4,1 млрд, что эквивалентно ₽380 млрд. Устойчивая динамика роста онлайн-продаж отражает продолжающееся смещение потребительских предпочтений в сторону электронной коммерции в данном сегменте. Об этом свидетельствуют данные AnalyticResearchGroup, обнародованные в августе 2025 года.

Исследование AnalyticResearchGroup выявило существенные изменения в поведении российских потребителей на рынке beauty-товаров. Покупатели все чаще отдают предпочтение отечественным и азиатским брендам, демонстрируя более осознанный подход к выбору косметической продукции.

Трансформация потребительских привычек способствует увеличению среднего чека и общего объема покупок в сегменте. Статистические данные показывают, что российский потребитель в среднем приобретает от 22 до 24 косметических продуктов в течение года, что существенно превышает показатели предыдущих периодов.

Структура онлайн-продаж по категориям демонстрирует доминирование товаров для личной гигиены, объем реализации которых через интернет-каналы достиг $2,3 млрд. Данная категория занимает более половины всего рынка электронной торговли в сегменте beauty.

Второе место по объему цифровых продаж занимают средства по уходу за кожей с показателем $928,9 млн. Категория демонстрирует устойчивый спрос среди российских потребителей, предпочитающих покупать skincare-продукцию через онлайн-платформы.

Декоративная косметика замыкает тройку лидеров с объемом интернет-продаж $825,7 млн. Сегмент показывает активное развитие благодаря расширению ассортимента и появлению новых брендов на российском рынке.

Техника для красоты занимает четвертое место со значительно меньшим объемом продаж $78,1 млн. Несмотря на относительно скромные показатели, данная категория демонстрирует потенциал для роста в связи с повышением интереса потребителей к домашним beauty-процедурам.[6]

Объем российского рынка электронной коммерции за год вырос на 42% и достиг 8,6 трлн рублей

По итогам 2024 года расходы на российском рынке электронной коммерции составили 8,6 трлн рублей. Это на 42% больше по сравнению с предыдущим годом, когда объем сектора оценивался в 6,1 трлн рублей. Об этом свидетельствуют данные аналитической компании BusinesStat, обнародованные в начале июля 2025 года.

С 2020 года отрасль демонстрирует устойчивый рост, исчисляющийся двузначными числами процентов. Одним из драйверов рынка стала пандемия COVID-19. В условиях самоизоляции россияне более активно совершали покупки через интернет, что привело к росту популярности маркетплейсов и других онлайновых платформ. Это позволило не только сократить количество потенциально опасных контактов, но также сэкономить время и получить доступ к более широкому ассортименту товаров. Маркетплейсы предлагают обширный выбор продукции, а совершать покупки можно в любое удобное время и из любого места — при помощи компьютера, планшета или смартфона. При этом потребители могут сравнивать характеристики товаров и цены, читать отзывы, а также находить уникальные изделия. Вместе с тем продавцы получают возможность расширить аудиторию и масштабировать бизнес.

Удобство использования, богатый ассортимент и доступность товаров по более привлекательным по сравнению с традиционной розницей ценам привели к тому, что даже после снятия жестких коронавирусных ограничений оборот интернет-торговли продолжил активно расти. Дополнительными преимуществами маркетплейсов является возможность забирать товары из разных магазинов в одном месте в удобное для себя время или оформлять доставку курьером.

| | В результате население получило еще один канал торговли, который после восстановления классической розницы стал восприниматься не как нечто экзотическое или разовое, а как полноценный способ покупки товаров со своими преимуществами, — отмечают авторы исследования. | |

По оценкам, в 2020 году оборот рынка электронной коммерции в России составил 3,22 трлн рублей. Год спустя зафиксирован рост на 21,7% с итоговым результатом 3,92 трлн рублей, тогда как в 2022-м прибавка составила 27,2%, а затраты поднялись до 4,99 трлн рублей. В 2023 году отрасль показала рост в размере 21,8%.

Аналитики выделяют такие ключевые сегменты, как маркетплейсы, eGrocery (продукты питания и другие товары для домашнего хозяйства), ePharma (лекарства и медицинские продукты) и прочие интернет-магазины (крупные и небольшие площадки по продаже бытовой техники, мебели, товаров для ремонта, одежды и обуви, ювелирных украшений, посуды и других категорий товаров). В отчете сказано, что в секторе eGrocery традиционные сетевые ретейлеры начали активно инвестировать в онлайн-продажи. Именно омниканальность, то есть, предоставление покупателю различных форматов покупки, стала конкурентным преимуществом в сфере продаж продуктов питания. Вместе с тем утверждение правил дистанционной продажи лекарственных препаратов в 2020 году привело к усилению конкуренции в сегменте ePharma. Растет число покупателей, которые делают покупки онлайн на повседневной основе, что подтверждается увеличением числа заказов и снижением среднего чека.

В секторе маркетплейсов на российском рынке ведущими игроками названы Wildberries, Ozon и «Яндекс Маркет». По направлению eGrocery лидируют Vkusvill («ВкусВилл»), «Купер» (бывший СберМаркет) и «Самокат». В сегменте ePharma существенную долю занимают Apteka.ru (АО НПК «Катрен»), Zdravcity.ru (ООО «Здравсити») и Planetazdorovo.ru (ООО «АСП»).[7]

Минпромторг: Доля онлайн-торговли в России выросла до 15%

По итогам 2024 года объем онлайн-торговли в России в относительной величине вырос до 15% от общих продаж в целом в торговле. Об этом в июне 2025 года сообщил замглавы Минпромторга Роман Чекушов. Минпромторг России ожидает удвоения доли онлайн-торговли в общем объёме розничной торговли в РФ к 2030-2031 гг. - до 30-35%. По данным Ассоциации компаний интернет-торговли (АКИТ), в 1-м квартале 2025 года доля e-commerce в общем объёме розницы составила 18,3%. На конец 2024 года этот показатель равнялся 16,2%.[8]

Объем интернет-торговли в Петербурге за год вырос на 6,2% и превысил 500 млрд рублей

Интернет-торговля в Петербурге за 2024 год выросла на 6,2% и достигла 538,5 млрд рублей. Об этом свидетельствуют данные Ассоциации компаний интернет-торговли (АКИТ), с которыми TAdviser ознакомился в июне 2025 года. Подробнее здесь

Интернет-торговля в Московской области за год выросла на 8,5% и достигла 744,4 млрд рублей

Интернет-торговля в Московской области за 2024 год выросла на 8,5% и достигла 744,4 млрд рублей. Об этом свидетельствуют данные Ассоциации компаний интернет-торговли (АКИТ), с которыми TAdviser ознакомился в июне 2025 года. Подробнее здесь.

Интернет-заказы россиян за рубежом за год выросли на 5% и достигли ₽329 млрд

Оборот российского рынка трансграничной интернет-торговли с участием частных лиц в 2024 году вырос на 5,1% по сравнению с 2023 годом и достиг ₽329 млрд. Такие данные содержатся в совместном исследовании аналитического агентства Data Insight и логистического оператора GBS, опубликованном в мае 2025 года.

Как пишет «Коммерсантъ» со ссылкой на этот отчет, количество интернет-заказов россиян за рубежом также продемонстрировало положительную динамику, увеличившись на 3,7% и составив 168 млн заказов. Эксперты отмечают, что в 2024 году темпы роста трансграничной торговли были существенно ниже из-за сложностей, которые возникли с оплатой товаров, закупаемых в Китае.

В середине 2024 года китайские банки ужесточили требования к российским контрагентам, что значительно затруднило взаиморасчеты. На май 2025 года ситуация с платежами нормализовалась, что позволяет аналитикам давать более оптимистичные прогнозы на 2025 год.

Согласно прогнозу Data Insight и GBS, по итогам 2025 года оборот российского рынка трансграничной интернет-торговли может достичь ₽404 млрд, что на 22,8% больше, чем в 2024 году. Количество заказов при этом ожидается на уровне 209 млн штук, что будет означать рост на 24,4% в годовом выражении.

Подавляющая часть трансграничной онлайн-торговли в России приходится на импорт из Китая. Около 98% от общего числа заказов в рамках трансграничной интернет-торговли поступает именно из этой страны. Поэтому нормализация платежных отношений с Китаем является ключевым фактором для роста данного сегмента рынка.

Несмотря на прогнозируемый значительный рост, доля трансграничной интернет-торговли в общем объеме российского e-commerce остается незначительной. По данным Ассоциации компаний интернет-торговли (АКИТ), этот показатель на май 2025 года составляет лишь 3% от общего объема рынка электронной коммерции в России.

Для сравнения, в 2018-2019 годах доля трансграничной торговли в общем обороте российского рынка онлайн-торговли достигала 30%. Однако пандемия COVID-19 серьезно нарушила логистические цепочки, а последовавшие за февралем 2022 года масштабные западные санкции в отношении России привели к десятикратному сокращению этой доли.

Кроме внешнеполитических факторов, на снижение доли трансграничной торговли повлияло изменение таможенного законодательства. С апреля 2024 года минимальный порог беспошлинного ввоза товаров из-за границы для личного пользования был снижен с €1 тыс. до €200, что заставило частных покупателей сократить заказы товаров из-за рубежа.

Партнер консалтинговой компании One Story Ольга Сумишевская отмечает, что в сегменте трансграничной интернет-торговли наблюдается рост активности предпринимателей, которые закупают товары за рубежом мелким оптом, а затем реализуют их внутри России. По ее данным, сегмент B2B российского рынка импортной торговли в 2024 году увеличился более чем на 30% по сравнению с предыдущим годом, а сегмент B2C вырос на 20%.

Основатель консалтингового агентства «Шольчев» Евгений Шольчев подчеркивает, что такая продукция остается высокомаржинальной для селлеров, так как внутри страны ее реализуют с 80-процентной наценкой. По его данным, за 2024 год покупатели заказывали товары китайского производства на 60% чаще, чем в 2023 году.

Среди российских онлайн-ритейлеров, работающих с зарубежными доставками, положительную динамику в первом квартале 2025 года отмечают в CDEK.Shopping. Объем продаж компании увеличился на 11,3% по сравнению с аналогичным периодом 2024 года и достиг ₽1,15 млрд. Наиболее активный рост наблюдался в сегментах парфюмерии (на 81%), товаров по уходу за собой (на 42%) и детских товаров (на 31%).[9]

Wildberries и Ozon заняли 77% российского рынка розничной интернет-торговли объемом 11,2 трлн рублей

По итогам 2024 года объем российского рынка розничной интернет-торговли достиг 11,2 трлн рублей. Это на 39% больше по сравнению с предыдущим годом, когда расходы оценивались в 8,04 трлн рублей. Такие данные приводятся в исследовании Data Insight, результаты которого опубликованы 19 мая 2025 года.

Аналитики рассматривают сектор B2C-торговли — покупку товаров через сайты или мобильные приложения вне зависимости от способов оплаты и получения заказа. При этом учитываются только покупки пользователей из РФ через российские маркетплейсы и интернет-магазины внутри страны (за вычетом затрат на трансграничную торговлю). Доходы площадок от иных услуг — рекламных, финансовых, складских и прочих — в отчет не включены.

В 2024 году количество заказов в секторе розничной интернет-торговли в России достигло 6,79 млрд, что на 45% больше по сравнению с предыдущим годом, когда было оформлено 4,67 млрд покупок. Однако темпы роста снизились до наименьшего за пять лет уровня. Для сравнения, в 2023-м количество заказов увеличилось в годовом исчислении на 69%, а в 2022-м — на 61%. В 2021 году прибавка составляла 107%, в 2020-м — 78%.

Средний чек продолжает постепенно снижаться: по итогам 2024 года он зафиксирован в размере 1650 рублей, что на 4% меньше по сравнению с предыдущим годом. При этом в октябре 2024 года впервые в истории месячный объем онлайн-продаж превысил 1 трлн рублей. Для сравнения: до 2017-го даже годовой объем рынка электронной коммерции в России исчислялся сотнями миллиардов рублей.

| | В течение последних лет наблюдается тенденция к снижению среднего чека под влиянием растущей доли маркетплейсов на рынке eCommerce. В 2024 году этот тренд продолжается — средний чек продемонстрировал отрицательную динамику, уменьшившись на 4% — с 1720 до 1650 рублей, — отмечается в отчете. | |

Лидером рассматриваемого рынка является Wildberries — как по количеству заказов, так и по выручке: 56% и 30% соответственно. На втором месте располагается Ozon, на который в 2024 году пришлось 21% всех заказов и 23% продаж в денежном выражении. Таким образом, сообща Wildberries и Ozon обработали 77% всех заказов и получили 53% выручки.

В 2024 году категория «Одежда, обувь и аксессуары» заняла наибольшую долю в объеме онлайн-продаж в России — 17,2%. Далее следует группа «Электроника и техника» с 17%, а замыкают тройку категорий «Товары для дома» с 15%. В 2024-м объем сектора eGrocery (включает продажи специализированных интернет-магазинов и специализированных служб доставки продуктов питания, в том числе заказы из ресторанов) в рублях вырос на 47% и достиг 1,2 трлн рублей, а количество заказов увеличилось на 37% — до 813 млн. Размер сектора ePharma (учитываются только продажи через аптечные онлайн-каналы — в сегмент не входят продажи интернет-магазинов, специализирующихся на продаже очков, контактных линз, медицинского оборудования, БАДов и других нелекарственных товаров для здоровья) составил 370 млрд рублей и 234 млн заказов с ростом соответственно на 28% и 22% по сравнению с 2023 годом.

Доля электронной коммерции в России продолжает увеличиваться: в 2024 она составила 24% от общего рынка розничной торговли и 48% от сектора непродовольственного ретейла. Для сравнения, годом ранее эти значения равнялись 20% и 38%.

Аналитики полагают, что в 2025 году рост рынка опустится ниже 25% впервые с 2019-го. В абсолютных цифрах отрасль прибавит более 2,5 трлн рублей и приблизится к отметке в 14 трлн рублей. Количество заказов ожидается на уровне 8,5 млрд.[10]

Доля рекламных инвестиций компаний в сфере онлайн-ритейла - 11% против 6% у традиционного ритейла

По итогам 2024 года доля рекламных инвестиций в России компаний в сфере онлайн-ритейла составила 11% против 6% у традиционного ритейла от всех медиаинвестиций на рынке. Такие данные привели аналитики в апреле 2025 года в совместном исследовании Group4Media и E+ Awards «Панорама медиаландшафта: взгляд с высоты глазами потребителя». Согласно исследованию, онлайн-ритейл второй год продолжает оставаться самой крупной категорией по инвестициям на рынке и обгоняет темпы роста медиаинвестиций в офлайн-ритейле.[11]

Доля россиян, покупающих одежду и еду онлайн, впервые превысила 50%

Федеральная служба государственной статистики (Росстат) в апреле 2025 года сообщила, что в 2024 году впервые более половины жителей России начали приобретать продукты питания и одежду через интернет. Согласно данным комплексного наблюдения условий жизни россиян, этот показатель достиг исторического максимума и продолжает увеличиваться.

Как передает «РИА Новости», доля граждан, покупающих одежду и обувь в интернет-магазинах, выросла до 58,9% в 2024 году по сравнению с 45,7% в 2022 году. В сегменте продуктов питания и средств гигиены рост оказался еще более значительным – с 32,1% до 53,6% за аналогичный период. Единственная категория товаров, где онлайн-покупатели пока не составляют большинство, – бытовая техника и гаджеты с показателем 46,1%, хотя и здесь наблюдается существенный рост по сравнению с 2022 годом, когда этот показатель составлял 38,3%.

В целом россияне стали активнее использовать интернет для шоппинга: доля тех, кто приобретал различные товары в сети, увеличилась до 64,1% с 50,5% двумя годами ранее. При этом важно учитывать, что в 2022 году Росстат объединял в одну группу покупки через интернет и почту, что могло влиять на статистику.

Исследование выявило, что большинство россиян делают покупки онлайн нерегулярно. Постоянно приобретают продукты лишь 29,7% пользующихся интернетом для шоппинга, одежду и обувь – 27,6%, а технику – 19,3%. Это указывает на то, что, несмотря на общий рост популярности онлайн-покупок, многие потребители по-прежнему сочетают онлайн и офлайн каналы для приобретения различных товаров.

Интересная особенность выявлена в гендерном распределении онлайн-покупателей: женщины чаще мужчин используют интернет для совершения покупок – 65,6% против 62,2%. Единственная категория, где мужчины опережают женщин по количеству онлайн-покупок, – бытовая техника и гаджеты (49,2% против 43,6%). Это может отражать традиционное распределение потребительских предпочтений между полами.[12]

Объем интернет-торговли в Пермском крае за год вырос на 45% и достиг 122,2 млрд рублей

Рост интернет-торговли в Пермском крае в 2024 году составил 45% в годовом выражении, а объём — 122,2 млрд руб. Из этой суммы 97% (118,3 млрд руб.) — это покупки в российских интернет-магазинах и маркетплейсах, оставшиеся 3% (3,8 млрд руб.) — покупки на зарубежных площадках. Об этом свидетельствуют данные Ассоциации компаний интернет-торговли (АКИТ), обнародованные в апреле 2025 года. В общем объеме розничных продаж за 2024 год в Пермском крае доля интернет-торговли составила 15,4%, в 2023 году показатель был всего 12%. Подробнее здесь

Объем интернет-продаж в Ростовской области за год вырос на 20% и достиг 115,8 млрд рублей

Объем интернет-продаж в Ростовской области в 2024 году вырос на 19,7% до 115,8 млрд руб. Об этом в марте 2025 года сообщил первый заместитель губернатора Алексей Господарев. Он отметил, что для увеличения каналов сбыта и доли представленности продукции департамент потребительского рынка региона совместно с областным Минсельхозпродом организует торгово-закупочные сессии. В 2024 г. было проведено шесть мероприятий, участниками которых стало более 300 предприятий, установлено более 1 тыс. деловых контактов. Подробнее здесь

Объем российского рынка электронной коммерции за год вырос до 12,6 трлн рублей

В 2024 году объем российского рынка электронной коммерции достиг 12,6 трлн рублей. Это на 35% больше по сравнению с 2023-м, когда показатель оценивался в 9,3 трлн рублей. Такие данные приводятся в исследовании компании «Яков и Партнеры», результаты которого опубликованы в середине марта 2025 года.

В 2019–2024 годах сектор электронной коммерции в РФ вырос в денежном выражении в 7,5 раза, тогда как его доля в розничной торговле в целом поднялась с 5% до 23%, то есть, практически в пять раз. Причем электронная коммерция росла примерно в 8 раз быстрее традиционного ретейла. Аналитики подчеркивают, что существует значительный (плюс 50–100%) потенциал дальнейшего роста проникновения e-commerce — до уровня как зрелых экономик (США, Британия, Южная Корея), так и крупнейших развивающихся рынков со взрывной цифровизацией и гибкими потребительскими предпочтениями (Китай, Индонезия).

Одним из основных драйверов отрасли авторы исследования называют пандемию COVID-19. В условиях самоизоляции россияне активно совершали покупки в интернет-магазинах. В результате, в 2020 году сегмент e-commerce показал рост на 60,6% в годовом исчислении, тогда как в сфере традиционного ретейла было зафиксировано падение на 3,2%. В 2020-м количество онлайн-заказов выросло на 80% (плюс 365 млн), достигнув 830 млн. С 2022 года дополнительным фактором роста рынка электронной коммерции стали изменения на фоне сформировавшейся геополитической обстановки: уход западных брендов из России, закрытие магазинов, сокращение ассортимента, непредсказуемость цен.

По итогам 2024 года доля маркетплейсов в общей структуре российского рынка электронной коммерции достигла 64%. Для сравнения, годом ранее она составляла 56%, а в 2019 году — 23%. Вместе с тем вклад независимого e-commerce (рынок онлайн-продаж через собственные каналы и нишевые маркетплейсы) сократился с 77% в 2019-м до 36% в 2024 году.

В исследовании сказано, что Ozon стабильно опережал Wildberries по темпам роста, сократив отставание: в 2019 году Wildberries был примерно в 2,75 раза больше Ozon, в 2024 году — только в 1,5 раза. При этом по посещаемости Ozon уже обогнал Wildberries: 392 млн против 330 млн визитов в месяц. В тройку крупнейших в России универсальных маркетплейсов по обороту также входит «Яндекс Маркет».

По оценкам, в 2024-м примерно треть (32%) всех продаж на онлайновых площадках пришлась на категорию Fashion (одежда, обувь, аксессуары): выручка по данному направлению достигла 4 трлн рублей против 2,7 трлн рублей в 2023-м. Вклад бытовой техники и электроники составил около 22%, или 2,8 трлн рублей (2,1 трлн рублей в 2023 году). Товары DIY (Do It Yourself) принесли продавцам 1,4 трлн рублей (примерно 11%), изделия для дома — 1,3 трлн рублей (также около 11%). Товары повседневного спроса обеспечили вклад в размере 1,1 трлн рублей (9%).

Как отмечают авторы отчета, несмотря на усилившуюся роль маркетплейсов, сохраняются категории с высокой долей независимого e-commerce. В сегментах специализированных либо премиальных товаров успешно выживают нишевые торговые площадки и крупные классические интернет-магазины.

Аналитики компании «Яков и Партнеры» полагают, что к 2030 году объем российского рынка электронной коммерции увеличится до 32,3 трлн рублей. Таким образом, среднегодовой темп роста в сложных процентах (показатель CAGR) в данном сегменте составит 17%. При этом доля e-commerce от общего объема рынка ретейла в РФ окажется на уровне 35,9%.[13]

10 крупнейших в России компаний по объему интернет-торговли

Крупнейшие компании российского рынка интернет-торговли по итогам 2024 года увеличили свою совокупную долю до 56,7%, а общий объем рынка достиг ₽11,3 трлн. Об этом сообщила аналитическая компания INFOLine в опубликованном 10 марта 2025 года рейтинге крупнейших онлайн-ритейлеров. Лидирующие позиции сохранили Wildberries и Ozon, а доля e-commerce превысила 20% от всех розничных продаж в стране.

Как пишет РБК, состав первой пятерки лидеров российской онлайн-торговли остался неизменным по сравнению с 2023 годом, однако произошли существенные изменения в топ-10. Из десятки выбыли китайский маркетплейс AliExpress и российский ритейлер «Ситилинк», их места заняли X5 (ранее X5 Group) и Lamoda.

Wildberries сохранил позицию безусловного лидера, хотя его темпы роста несколько снизились. Компания могла бы показать еще более высокие результаты, если бы не испытывала сложности с логистической инфраструктурой. В четвертом квартале 2024 года многие продавцы этого маркетплейса столкнулись с проблемами поставки товаров на склады и увеличением логистических комиссий.

Ozon, занимающий вторую строчку рейтинга, стал лидером по маркетинговым доходам среди всех игроков рынка. Развитие рекламных сервисов становится ключевым источником дополнительной прибыли для маркетплейсов в условиях усиления ценовой конкуренции.

Наиболее впечатляющую динамику продемонстрировала X5 Group, которая поднялась сразу на шестое место с показателем роста 67% — наивысшим среди всех компаний из топ-10. Этот результат подтверждает успешность стратегии цифровой трансформации традиционных ритейлеров и их адаптации к меняющимся потребительским предпочтениям.

Выпадение AliExpress из рейтинга связано с изменением бизнес-модели этой площадки в России. Китайская компания практически полностью свернула локальный бизнес и сосредоточилась на трансграничной торговле. Генеральный директор «INFOLine-Аналитики» Михаил Бурмистров объяснил, что оборот AliExpress в России в 2024 году снизился на 8% и составил около ₽200 млрд, однако этот объем полностью сконцентрирован в сегменте трансграничной торговли.

Что касается «Ситилинка», его выпадение из десятки лидеров эксперты связывают с финансовыми трудностями, которые компания испытывала в 2023 году, что потребовало оптимизации бизнеса и негативно отразилось на продажах в 2024 году.

Среди крупных ритейлеров электроники наблюдалась различная динамика. Группа «М.Видео-Эльдорадо» стала единственным игроком в топ-10, ускорившим темпы роста до 13% против 11% годом ранее. В то же время объем онлайн-продаж другого крупного ритейлера техники — DNS — увеличился всего на 9%, что значительно ниже средних показателей рынка.

Примечательно, что доля десяти крупнейших игроков в общем объеме интернет-торговли увеличилась на 6 процентных пунктов и достигла 81%. Это свидетельствует о продолжающемся процессе консолидации рынка и усилении позиций лидеров.

Общий объем рынка онлайн-торговли в России в 2024 году вырос на 37%, до ₽11,3 трлн. При этом сегмент трансграничной торговли продемонстрировал сокращение на 21%, до ₽250 млрд. Падение этого сегмента объясняется несколькими факторами. Во-первых, весной 2024 года был снижен порог беспошлинного ввоза товаров из-за рубежа с €1 тыс. до €200, что сделало значительную часть зарубежных покупок менее привлекательной для россиян. Во-вторых, ослабление рубля негативно повлияло на покупательскую способность при заказах из-за границы.

Многие российские продавцы освоили эффективные схемы закупки популярных товаров в Китае, в том числе через AliExpress, для последующей перепродажи на отечественных маркетплейсах по конкурентным ценам. Это привело к тому, что потребители стали реже заказывать товары напрямую из-за рубежа, предпочитая приобретать их у российских продавцов на локальных площадках.[14]

Российский рынок интернет-торговли за год взлетел на 41% и достиг 9 трлн рублей

По итогам 2024 года объем рынка интернет-торговли в России достиг почти 9 трлн рублей. Это на 41% больше по сравнению с 2023-м, когда затраты в рассматриваемом сегменте оценивались в 6,36 трлн рублей. Такие данные 17 февраля 2025 года обнародовала Ассоциация компаний интернет-торговли (АКИТ).

В исследовании сказано, что в 2024-м подавляющая часть продаж пришлась на отечественные интернет-магазины и маркетплейсы: доля таких площадок в денежном выражении составила 97%, или около 8,7 трлн рублей. Трансграничный сектор обеспечил вклад в 3% от общей суммы — 270 млрд рублей. В 2023 году соотношение отечественного и трансграничного сегментов также составляло 97% к 3%, или 6,16 трлн рублей к 197 млрд рублей.

В общем объеме розничных продаж в России в 2024 году онлайн-рынок обеспечил 16,2% выручки. В некоторых российских регионах этот показатель существенно выше. В частности, в Чукотском автономном округе на онлайн-сектор приходится 38% от всех покупок, на Алтае — 26%, в Магаданской области — 25%, в Камчатском крае, Калужской, Мурманской областях, Карачаево-Черкессии и Тыве — 23%. В Вологодской и Владимирской областях, а также в Карелии показатель превышает 20%.

| | Очевидно, что сегодня интернет-торговля становится важным каналом для населения: в тех регионах, где недостаточно развит ретейл, где сложные рельефы местности и непростой климат, — это оказалось настоящей возможностью для местных жителей приобрести огромный ассортимент товаров, доступных ранее только в городах-миллионниках, — говорит президент АКИТ Артем Соколов. | |

Генеральный директор «Infoline-аналитики» Михаил Бурмистров полагает, что данные АКИТ по объему интернет-торговли в 2024 году могут быть несколько занижены: по его оценкам выручка могла составить 11,4 трлн рублей. А партнер аналитической компании Data Insight Федор Вирин называет цифру в 10 трлн рублей без учета трансграничной торговли. Глава совета по электронной коммерции Торгово-промышленной палаты Алексей Федоров подчеркивает, что значительный рост рынка обусловлен высокой популярностью маркетплейсов. Причем россияне при поиске и заказе товаров все чаще пользуются мобильными приложениями.

По данным АКИТ, самые высокие суммы онлайн-покупок в 2024 году зафиксированы в Москве, Московской области, Санкт-Петербурге, Краснодарском крае и Ростовской области. Чаще всего жители России приобретают в интернете продукты питания, товары для дома и мебель, электронику и бытовую технику, одежду и обувь, автозапчасти и автоаксессуары. Больше всего средний чек вырос при заказе ювелирных изделий и часов: прибавка по сравнению с 2023 годом составила 68% — до 7680 рублей. В других категориях средняя стоимость покупки изменилась в пределах инфляции или снизилась: так, в сфере продуктов питания средний чек сократился на 27% — до 781 рубля, а в аптеках — на 46%, до 1016 рублей. При заказах аксессуаров средняя сумма составила 3588 рублей, что на 54% меньше год к году.

Соколов подчеркивает, что дальнейший рост интернет-торговли будет обеспечиваться за счет еще большего проникновения в регионы. По его словам, в большинстве крупных российских городов наблюдается высокий уровень развития электронной коммерции, поэтому бизнес сконцентрировался на развитии именно региональной инфраструктуры. Так, маркетплейсы активно строят и открывают распределительные узлы и фулфилмент-центры, а региональные производители и продавцы подключаются к новой инфраструктуре. В целом, такая активность обеспечивает жителям всей России доступ к широчайшему ассортименту товаров.[15]

Онлайн-продажи товаров повседневного спроса за год взлетели на 44% и достигли ₽1,2 трлн

Аналитическая компания Data Insight 31 января 2025 года сообщила о росте объема онлайн-продаж товаров повседневного спроса в России на 44% в 2024 году - до ₽1,2 трлн, при этом количество заказов увеличилось на 33% до 788 млн. Подробнее здесь.

Объем российского рынка электронной коммерции за год вырос на 45% и достиг ₽19,9 трлн

Выручка сектора электронной коммерции в России в 2024 году увеличилась на 45% по сравнению с 2023 годом, достигнув ₽19,9 трлн. Такие данные в январе 2025 года привела платформа Федеральной налоговой службы России.

Как сообщает RB.RU, из общего объема выручки ₽19,5 трлн пришлось на юридические лица, а ₽400 млрд — на индивидуальных предпринимателей. Рекордным месяцем стал декабрь с показателем ₽2,5 трлн, включая ₽38 млрд у ИП. Наибольший месячный прирост был зафиксирован в ноябре 2024 года и составил 34,5% по сравнению с октябрем 2024 года.

Доля маркетплейсов в электронной коммерции к декабрю 2024 года выросла до 65% против 62% в декабре 2023 года. Число уникальных посетителей онлайн-магазинов увеличилось до 260,1 млн человек, при этом среднее количество покупок на одного посетителя выросло с 6 до 7, а средний чек поднялся с ₽1088 до ₽1336.

По информации издания, в декабре 2024 года на рынок вышли более одной тысячи четырёхсот новых компаний, а общее число участников рынка достигло 45,5 тыс. организаций по сравнению с 42 тыс. в декабре 2023 года. Это свидетельствует о растущей привлекательности сектора для бизнеса и увеличении конкуренции.

Президент Ассоциации компаний интернет-торговли Артем Соколов отметил, что статистика Федеральной налоговой службы учитывает все цифровые транзакции, включая электронные услуги, приобретение контента, авиабилетов, доставку и образовательные курсы. Годовые данные Ассоциации компаний интернет-торговли будут доступны только в феврале 2025 года после учета всех возвратов.

По оценке Ассоциации компаний интернет-торговли, рост рынка электронной торговли за одиннадцать месяцев 2024 года составил 40% в годовом выражении, достигнув ₽7,9 трлн. При этом 97% приходится на внутреннюю торговлю, а ₽241 млрд составляет объем трансграничной торговли, то есть товаров, приобретаемых россиянами на зарубежных площадках.

Управляющий партнер коммуникационной группы «+7 Продакшнз» Александр Кривошеев указал на растущую роль e-commerce в расходах домохозяйств, отметив тенденцию выхода на маркетплейсы нишевых и премиальных офлайн-брендов. В качестве примера Кривошеев привел появление на платформе Ozon люксового магазина аудиотехники Doctor Head.

Независимый пиар-консультант Денис Голдман прогнозирует снижение темпов роста рынка в 2025 году до 15-25%, отмечая, что дальнейшее развитие будет обеспечено за счет молодежной аудитории, совершенствования рекламных технологий на основе пользовательских предпочтений и расширения ассортимента крупногабаритных товаров.

Эксперты ожидают, что развитие отрасли будет продолжаться за счет расширения географии присутствия в районных центрах, вовлечения новых категорий потребителей, таких как пенсионеры, и увеличения ассортимента, особенно товаров, требующих специальных условий хранения. К ним относятся крупногабаритные изделия, скоропортящиеся продукты и товары питания от региональных производителей. Такое расширение ассортимента не только укрепляет позиции электронной коммерции, но и способствует ее интеграции в экономику различных регионов страны, создавая новые возможности для развития логистики и малого бизнеса.

Для сравнения, в 2023 году общая выручка сегмента электронной коммерции составляла ₽13,7 трлн. Этот показатель продемонстрировал устойчивый рост отрасли и увеличение её значимости в экономике России. Дальнейшему росту будет способствовать совершенствование логистической инфраструктуры и развитие технологий персонализированной рекламы.[16]

Распределение 81% российского рынка интернет-торговли между 4 маркетплейсами

Четыре крупнейших маркетплейса занимают 81% российского рынка интернет-торговли. Об этом свидетельствуют данные исследования компании Data Insight. По итогам периода с июля 2023 года по июнь 2024 года, на маркетплейсы Wildberries, Ozon, «Яндекс Маркет» и «Мегамаркет» пришлось около 5 млрд заказов, что составило 81% от общего числа продаж в сегменте e-commerce в России.

Как передает «Коммерсантъ», оставшиеся 19% распределяются между другими сегментами электронной коммерции. В частности, на онлайн-торговлю продуктами питания (e-grocery) пришлось около 10% общего объема продаж, на сегмент e-pharma (онлайн-торговлю медикаментами) — 4%, а оставшиеся 5% приходятся на прочие виды товаров. Таким образом, доля маркетплейсов в структуре рынка значительно возросла по сравнению с 2021 годом, когда на них приходилось лишь 58% всех заказов.

По словам руководителя отдела аналитиков Data Insight Елизаветы Хоботиной, российский рынок электронной коммерции продолжает демонстрировать устойчивый рост, несмотря на замедление темпов его увеличения. В 2024 году объем продаж на рынке e-commerce в России составит 10,7 трлн рублей, что на 36% больше, чем в 2023 году. Количество выполненных заказов по итогам 2024 года прогнозируется на уровне 7,4 млрд штук, что на 43% больше, чем годом ранее.

Рынок интернет-торговли растет, но его структура претерпевает значительные изменения, отмечает Елизавета Хоботина. В 2024 году четыре основных маркетплейса значительно усилили свои позиции, что позволило им доминировать в различных товарных категориях. В частности, на Wildberries, Ozon, «Яндекс Маркет» и «Мегамаркет» приходится большая часть продаж одежды, обуви и товаров для дома и ремонта. Оборот в категории «Do it Yourself» (DIY) и Home Decor (HD) составил около ₽1,1 трлн, а продажи одежды и обуви достигли ₽875 млрд.[17]

В ЕАЭС создан госоператор электронной торговли

В Евразийском экономическом союзе (ЕАЭС) запущен новый институт – оператор электронной торговли. Об этом стало известно в начале августа 2024 года. Его главной задачей станет обеспечение логистики и таможенного сопровождения товаров, приобретаемых через международные интернет-площадки. Подробнее здесь.

Рост интернет-торговли в первом квартале на 39% до 1,9 трлн рублей

Объем интернет-торговли в России продемонстрировал значительный рост в первом квартале 2024 года, увеличившись на 39% по сравнению с аналогичным периодом 2023 года и достигнув ₽1,9 трлн. Эти данные были опубликованы весной 2024 года Ассоциацией компаний интернет-торговли (АКИТ).

Как сообщает «Российская газета», почти 97% всех онлайн-покупок приходится на отечественные компании, в то время как оставшиеся 3% составляет трансграничный рынок, включающий товары, приобретенные за рубежом. Доля интернет-торговли в общем объеме розничных продаж также возросла с 13,5% по итогам прошлого года до 14,9% после первого квартала 2024 года.

Особенно впечатляющий рост наблюдался в отдельных регионах страны. Дальневосточный и Северо-Кавказский федеральные округа показали рекордные темпы роста — 65,6% и 68% соответственно. В некоторых субъектах этих округов рост превысил 50%. Например, в Чечне объем онлайн-продаж увеличился на 112%, в Дагестане — на 90%, а на Чукотке — почти на 97%.

Артем Соколов, президент АКИТ, подчеркнул усиление роли регионов в онлайн-торговле и расширение возможностей e-commerce в доставке широкого ассортимента товаров для жителей всей страны. По его словам, этому способствовали активность компаний интернет-торговли, развитие логистической инфраструктуры и налаживание эффективных партнерских связей.

Топ-5 самых популярных категорий товаров в интернете остался неизменным. На первом месте — цифровая и бытовая техника (15,1% от всех покупок, ₽281 млрд), далее следуют мебель и товары для дома (14,9%, ₽277 млрд), одежда и обувь (14,6%, ₽271 млрд), продукты питания (13,8%, ₽257 млрд) и товары для красоты и здоровья (7,6%, ₽142 млрд).

Наибольший рост объемов продаж в первом квартале показали аптеки (181%), товары для творчества (176%), инструменты и садовая техника (133%), ювелирные изделия и часы (103%), а также автозапчасти и автоаксессуары (97%).[18]

Названы самые популярные мошеннические схемы при онлайн-покупках в России

В июле 2024 года специалисты Ozon и компании F.A.C.C.T. раскрыли основные виды мошенничества, с которыми сталкиваются пользователи при совершении покупок в интернете. По данным экспертов, в первом полугодии 2024 года было заблокировано 9 341 скам-ресурсов и 3 621 фишинговых сайтов, использовавших бренд маркетплейса для обмана покупателей.

Как сообщили в Ozon, наиболее распространенными схемами стали интернет-аферы с фейковыми розыгрышами от имени маркетплейса, фишинговые страницы авторизации, покупки или возврата товара. Основным способом продвижения мошеннических сайтов в 2024 году является реклама в мессенджерах и социальных сетях.

Эксперты отмечают, что количество скам-сайтов значительно возросло по сравнению с аналогичным периодом 2023 года. Это связано с активизацией мошеннических «партнерских программ», предлагающих участникам различные варианты использования сайтов с фейковыми розыгрышами.

Фишинговые атаки, хотя и уступают по популярности скам-атакам, все еще представляют серьезную угрозу. В 2023 году было заблокировано почти 16 000 фишинговых сайтов, маскирующихся под страницы авторизации, покупки товаров или возврата денежных средств.

По данным аналитиков Digital Risk Protection (DRP) компании F.A.C.C.T., основными источниками привлечения аудитории на мошеннические ресурсы стали группы и аккаунты в мессенджерах и социальных сетях. В первом полугодии 2024 года было заблокировано 1 632 постов и групп, что почти в 7 раз больше, чем за весь 2023 год.

| | Онлайн-шоппинг на маркетплейсах стал нормой для миллионов пользователей: только на Ozon в 2024 году число активных покупателей достигло более 50 млн человек. Мошенники пытаются использовать популярность известных сервисов и прибегают к различным методам для обмана клиентов, – отметил Кирилл Мякишев, директор по информационной безопасности Ozon.[19] | |

В России принят закон о взимании НДС при онлайн-продажах товаров из ЕАЭС

21 мая 2024 года Госдума приняла в третьем (окончательном) чтении закон о введении НДС для налогоплательщиков из стран Евразийского экономического союза, которые торгуют через электронные площадки. Документ, внесенный Правительством РФ и одобренный 22 мая 2024 года Советом Федерации, вносит поправки в Налоговый кодекс РФ.

К концу мая 2024 года продажа налогоплательщиками из ЕАЭС товаров через интернет российским физлицам не облагается НДС на территории России. Поправка в статью 147 Налогового кодекса России (место реализации товаров) говорит о том, что товар, имеющий происхождение из стран ЕАЭС, реализуемый на электронной торговой площадке продавцом из этих государств, в момент получения его покупателем-физическим лицом следует признать находящимся на территории России.

Российские продавцы смогут принимать к вычету суммы НДС, уплаченные из собственных средств в бюджеты других стран ЕАЭС при реализации товаров гражданам этих стран через электронные торговые площадки. Согласно пояснительной записке, это позволит компенсировать расходы российских продавцов на уплату данных сумм налога.

Документ также устанавливает особенности постановки на учет в налоговом органе иностранных посредников, через электронные торговые площадки которых реализуются товары налогоплательщиков государств - членов ЕАЭС; возможности использования личного кабинета иностранными посредниками для представления налоговой декларации по НДС и иных документов, а также особенности получения от налогового органа документов (информации). Если продажи построены на основе договоров комиссии, поручения, агентских договоров или иных аналогичных соглашений с иностранными продавцами, зарубежных или российских посредников будут признавать налоговыми агентами.[20]

Порог беспошлинных онлайн-покупок в России снижается с €1000 до €200

Министерство финансов РФ отказалось сохранить потолок беспошлинного ввоза товаров для личного пользования на уровне в €1000, поэтому с 1 апреля 2024 года он будет снижен до €200. Об этом решении ведомства стало известно 20 февраля 2024 года.

Как пишут «Ведомости» со ссылкой на письмо, которое Минфин направил российским маркетплейсам «Яндекс маркет» и Ozon, министерство выступило за снижение потолка беспошлинного ввоза товаров для личного пользования, поскольку «обстоятельства, послужившие основанием для введения указанной нормы, к настоящему времени в значительной мере исчерпаны». В Минфине пояснили, что основная цель повышения порога была в насыщении отечественного рынка товарами для личного пользования. Кроме того, мера позволила решить ряд экономических проблем, связанных с нарушением логистических цепочек, избежать дефицита товаров и не допустить социальной напряженности в государствах ЕАЭС.

За сохранение существующего лимита в €1000 выступают Торгово-промышленная палата, ФАС, крупнейшие маркетплейсы и логистические компании и «Почта России», поскольку это позволит «сохранить широкий ассортимент товаров по доступным ценам для населения России в условиях санкций».

По данным опроса ВЦИОМа, почти половина опрошенных россиян считает, что снижение до €200 действующего лимита в €1 тыс. на беспошлинный ввоз товаров, заказанных на зарубежных маркетплейсах, негативно отразится на потребителях. Крупные российские интернет-площадки также выступают против снижения порога, поскольку трансграничная торговля позволяет удерживать рост цен и сохранять выбор для покупателей.

По прогнозам Ozon, после снижения лимита, цены на 35% товаров стоимостью от 200 до 1000 евро вырастут на 10-15%. Маркетплейс подсчитал, что изменение стоимости коснется более 30 миллионов россиян, которые покупают товары из-за рубежа, пользуясь беспошлинным порогом.[21]

Управление дистанционными каналами продаж в эпоху цифровизации: лучшие практики и стратегии

В условиях, когда клиент может совершить покупку, не покидая экрана смартфона, а конкуренты выводят новые продукты за считанные дни, дистанционные каналы продаж перестали быть просто удобным дополнением — они стали ядром бизнес-стратегии. Цифровизация меняет не только инструменты, но и сами правила игры: от подходов к управлению командой до принципов взаимодействия с клиентом. Компании, которые не успевают перестраиваться, рискуют потерять и долю рынка, и лояльность своей аудитории. Подробнее читайте здесь.

2023

Интернет-продажи одежды и обуви в России за год выросли на треть до 966,8 млрд рублей

В 2023 году оборот интернет-торговли одеждой и обувью в России достиг 966,8 млрд рублей. Это на треть (33,9%) больше по сравнению с 2022-м, когда объем онлайн-продаж составлял 722,2 млрд рублей. Столь стремительный рост обусловлен повышением интереса россиян к маркетплейсам, а также официальным уходом из страны многих популярных брендов. Ситуация на рынке рассматривается в обзоре BusinesStat, обнародованном в конце августа 2024 года.

По оценкам, в 2019-м интернет-продажи одежды и обуви в России составляли 391,8 млрд рублей. В 2020 году зафиксирован резкий скачок: оборот в рассматриваемом сегменте увеличился на 59,1%, достигнув 623,1 млрд рублей. Драйвером отрасли стала пандемия COVID-19: в условиях самоизоляции большинство привычных способов покупки товаров стали недоступны, в связи с чем потребители начали активно делать приобретения в интернете. Крупные ретейлеры, которые до пандемии занимались исключительно офлайн-торговлей, были вынуждены осваивать онлайн-каналы путем либо развития собственных сайтов для реализации товаров, либо за счет размещения продукции на маркетплейсах.

В 2021 году объем интернет-торговли одеждой и обувью сократился на 11,2%. На фоне ослабления ограничений традиционные каналы продаж вновь стали доступны россиянам, и поток заказов через интернет уменьшился. При этом относительно 2019-го оборот остался выше на 41,2%.

В 2022 году произошел рост на 30,6% с итоговым результатом 722,2 млрд рублей. Из-за ухудшившейся геополитической обстановки из России ушли такие бренды, как Zara, Balenciaga, Levi’s, Calvin Klein, Prada, Chanel, Hugo Boss, Victoria’s Secret, Adidas, Nike, Reebok, Puma и другие. Ответом стало включение большинства из них в перечень товаров для параллельного импорта, а основным каналом реализации такой продукции являются маркетплейсы.[22]

Интернет-торговля Китая и России за год достигла $1,54 млрд

В 2023 году объем электронной B2B-торговли между Россией и Китаем достиг приблизительно $1,54 млрд. Для сравнения, годом ранее этот показатель оценивался в $840 млн. Таким образом, зафиксирован рост на уровне 83,2%. Такие данные отражены в исследовании международной консалтинговой компании Miracle Advisory, результаты которого обнародованы в конце апреля 2024 года. Подробнее здесь

Рост продаж в интернете в Петербурге до 386,6 млрд рублей

Продажи в интернете в Петербурге в 2023 году достигли 386,6 млрд рублей против 348,7 млрд рублей годом ранее. Об этом свидетельствуют данные Ассоциации компаний интернет-торговли (АКИТ), с которыми TAdviser ознакомился в середине июня 2024 года.

На Петербург пришлось 6,1% интернет-торговли в России по итогам 2023 года. В 2022-м эта доля измерялась 7%.

По данным АКИТ, среди товарных категорий на первом месте по онлайн-продажам в Петербурге находятся продукты питания — их в городе в 2023 году заказали на 69,8 млрд рублей (18% от общего объема интернет-торговли в Северной столице), на втором ― цифровая и бытовая техника (17,7% и 68,7 млрд рублей). Далее следуют товары для дома ― 16,8% и 65 млрд рублей. На покупку электронных книг, фильмов, подписок на онлайн–кинотеатры и другие цифровые товары жители города на Неве потратили в 2023 году 16,8 млрд рублей — это 4,3% в общем объёме покупок.

| | Петербург остается одним из ключевых драйверов российского e-commerce, одним из самых привлекательных и быстрорастущих регионов с точки зрения темпов развития, плотного присутствия различных брендов, в том числе и локальных, емкости аудитории и ее потребностей, наличия развитой складской и дорожной инфраструктуры, — прокомментировал результаты исследования директор службы доставки Dalli Денис Смелов в разговоре с «Коммерсантом». | |

По словам эксперта, Петербургу свойственны общие тенденции, характерные для российской онлайн-торговли, где с начала 2023 года наблюдался спад в объемах онлайн-продаж (примерно на 25%, по данным исследования банка «Русский стандарт»), а часть онлайн-трафика вернулась в офлайн.

По данным АКИТ, у Петербурга один из самых высоких в стране уровней проникновения e-commerce: на долю онлайн-продаж приходится 16,4% в общем обороте розничного рынка. Больше только в Москве — 17%, а в большинстве регионов эта доля составляет около 9%.[23]

Рост рынка услуг хранения и доставки товаров через интернет-магазины на 47%

По итогам 2023 года объем российского рынка услуг хранения и доставки товаров через интернет-магазины (фулфилмента) достиг 94 млрд рублей. Рост по отношению к предыдущему году, когда оборот данного сегмента оценивался в 63,9 млрд рублей, составил 47,1%. Такие данные отражены в обзоре BusinesStat, опубликованном 13 июня 2024 года.

Под фулфилментом авторы исследования понимают процесс полного выполнения заказа или доставки товаров — от момента размещения заявки до успешной передачи получателю. Обнародованная статистика охватывает интернет-магазины, маркетплейсы (агрегаторы), ретейл-сектор, курьерские сервисы, логистические компании и специализированные службы. Среди ключевых игроков российского рынка названы ООО «Интернет решения» (Ozon), ООО «СДЭК-Глобал» (СДЭК), АО «Сервис дистанционной торговли» (СДТ), ООО «Бета Про» и ООО «Арвато рус».

По оценкам, в 2019 году оборот сегмента фулфилмента в РФ составлял 16,1 млрд рублей. После этого начался период стремительного роста. Так, в 2020-м объем отрасли увеличился на 74,5% — до 28,1 млрд рублей. В период пандемии COVID-19 многие потребители начали покупать товары через интернет, что привело к увеличению количества заказов и повышению спроса на соответствующие услуги. Развитию рынка также способствовало закрытие части традиционных торговых точек из-за коронавирусных ограничений. Еще одним драйвером названо развитие транспортных сетей, складских помещений и логистических центров в России.

В 2021-м и 2022 годах рынок услуг хранения и доставки товаров через интернет-магазины продемонстрировал рост на 50,5% и 51,1% соответственно — до 42,3 млрд и 63,9 млрд рублей. Причем ухудшившаяся геополитическая обстановка не оказала значительного негативного влияния на отрасль. В целом, в 2019–2023 годах российский рынок фулфилмента вырос в 5,8 раза.[24]

Рост рынка электронной коммерции на 22% до 6,1 трлн рублей

По итогам 2023 года оборот рынка электронной коммерции (eCommerce) в России составил 6,1 трлн рублей. Это на 22% больше по сравнению с 2022-м, когда затраты в рассматриваемой сфере оценивались в 5 трлн рублей. Интернет-сектор — наиболее динамично развивающийся сегмент розничной торговли в России, о чем говорится в отчете BusinesStat, обнародованном 4 марта 2024 года.

Российский рынок eCommerce демонстрирует устойчивую положительную динамику с 2019 года, когда продажи равнялись примерно 2 трлн рублей. В 2020-м зафиксирована прибавка в 58,5% с итоговым результатом в 3,2 трлн рублей. Во время пандемии COVID-19 россияне были вынуждены перейти в интернет и начать более активно осваивать онлайн-платформы. На этом фоне значительно расширился спектр услуг и товаров, доступных на веб-площадках. Приобретение продуктов в интернет-магазинах позволило не только сократить количество потенциально опасных контактов, но и сэкономить время.

В 2021 году рынок электронной коммерции в России продемонстрировал рост еще на 21,7% в годовом исчислении — до 3,9 трлн рублей. В 2022-м продажи поднялись на 27,2%. В целом, в 2019–2023 годах сегмент eCommerce увеличился более чем в три раза.

Аналитики отмечают, что сфера электронной коммерции в РФ продолжает активно развиваться. Положительный опыт использования онлайн-ретейла в период COVID-19 привел к тому, что и после завершения острой фазы пандемии оборот интернет-торговли растет. Среди преимуществ таких каналов называются широкий ассортимент товаров, отсутствие необходимости тратить время на дорогу, возможность забрать заказы из разных магазинов в одном месте и в удобное для себя время, а также опция доставки курьером. Продавцам электронная коммерция дала возможность расширить аудиторию клиентов и масштабировать бизнес.[25]

Россияне увеличили на 38,5% годовые закупки товаров в зарубежных интернет-магазинах

Закупки товаров в зарубежных интернет-магазинах среди россиян в 2023 году увеличились на 38,5% и достигли 313 млрд рублей. Об этом сообщается в совместном исследовании Data Insight и GBS, опубликованном в начале июня 2024 года.

По данным отчета, наибольшей популярностью пользуются такие категории товаров, как одежда и обувь, электроника, а также автозапчасти. Китай остается основным поставщиком, на долю которого приходится 98% всех заказов, за ним следуют Турция и Германия. В 2023 году объем розничного онлайн-импорта в России составил 3,96% от объема продаж внутрироссийской онлайн-торговли. Число заказов достигло 174 млн штук, что составляет 3,38% от общего числа посылок в российской электронной коммерции.

Основной причиной роста зарубежных покупок стало удешевление товаров за рубежом по сравнению с российскими аналогами. По словам респондентов, 60% отметили, что товары за границей стоят дешевле, что является ключевым фактором для их выбора.

Как пишет издание, заметным трендом стало увеличение числа покупок с использованием российских банковских карт. 68% покупателей оплатили свои последние покупки именно таким способом, что свидетельствует о высокой доступности традиционных методов оплаты для кроссбордерных покупок.

Несмотря на общие положительные тенденции, 37% респондентов отметили, что стали реже покупать за рубежом. Основными причинами для этого были сложности с доставкой и высокая стоимость транспортировки. Однако большинство пользователей (86%) продолжают активно использовать международные платформы, совершая покупки для личного пользования и расширяя свои потребительские горизонты.

| | Более 30 миллионов жителей России воспользовались возможностью заказать товары из-за рубежа для личного пользования. В 65% случаев покупателями выступают жители мелких и средних городов, для которых цена на товар является более важным фактором, чем срок доставки, – отметил генеральный директор Ozon Global Степан Гусамов.[26] | |

Рост оборота интернет-торговли на 45,1% до 8,26 трлн рублей

По итогам 2023 года объем интернет-торговли в России (без учета с2с-коммерции) достиг 8,26 трлн рублей. Это на 45,1% больше по сравнению с предыдущим годом. Такие данные приводятся в обзоре INFOLine, обнародованном в конце апреля 2024 года.

Сообщается, что продажи на локальном рынке в годовом исчислении увеличились на 47,6%, составив 7,9 трлн рублей. Еще приблизительно 315 млрд рублей пришлось на трансграничный сегмент, в котором зафиксирован рост по сравнению с 2022 годом на 1,6%. Положительная динамика трансграничного сектора объясняется низкой базой 2022 года, а также развитием данного направления на крупнейших маркетплейсах.

Лидером российского рынка интернет-торговли в 2023 году стала площадка Wildberries, оборот которой (без учета услуг) составил 2,47 трлн рублей, что на 77% больше по отношению к предыдущему году. На втором месте находится Ozon с продажами в размере 1,64 трлн рублей и 2,1-кратным ростом в годовом исчислении. Замыкают тройку компании, связанны с экосистемой «Сбера», — «Мегамаркет», «СберМаркет», «Самокат» и «Сбер Еаптека»: их совокупный оборот в 2023 году оценивается в 671 млрд рублей (плюс 117% год к году). На четвертом месте находятся онлайн-площадки «Яндекса», включая сервисы «Яндекс Маркет», «Яндекс Лавка», «Яндекс Еда» и «Маркет Деливери»: их суммарный показатель составляет 503,4 млрд рублей (плюс 64%). Закрывает первую пятерку сеть электроники DNS с оборотом 229,3 млрд рублей (плюс 12%).

Аналитики INFOLine отмечают, что одним из ключевых трендов на рынке интернет-торговли в России является развитие продаж и покупок через социальные сети и классифайды. Еще один тренд эксперты связывают с внедрением финансовых сервисов (рассрочки, карты «Халва» и т. д.), ресейлом и продажей услуг, которые активно интегрируют в свою работу крупнейшие маркетплейсы. Кроме того, наблюдается развитие продаж рекламных услуг.[27]

Названы 10 крупнейших интернет-компаний в России. Впервые в список вошел «Авито»

В апреле 2024 года исследовательская компания Infoline опубликовала рейтинг крупнейших онлайн-ритейлеров в России. Впервые в топ-10 вошел сервис объявлений «Авито».

Как пишут «Ведомости» со ссылкой на материалы Infoline, лидером российского рынка онлайн-торговли в 2023 году остался маркетплейс Wildberries, который увеличил оборот (без учета услуг) на 80% в сравнении с 2022-м - до 2,5 трлн рублей. Второе место сохранил Ozon с оборотом в 1,64 трлн рублей, что на 108% больше показателя годичной давности. Товарный оборот «Авито» по итогам 2023 года достиг 1,9 трлн рублей, однако уточняется, что эта оценка является примерной, поскольку на платформе не отслеживается число совершенных сделок и их суммы. Таким образом, «Авито» занял третью позицию в рейтинге. Следом расположились:

- ритейл-активы, связанные с экосистемой «Сбера» («Мегамаркет», «СберМаркет», «Самокат», «Сбер Еаптека») - 605,8 млрд рублей;

- ритейл-активы блока E-commerce «Яндекса» («Яндекс.Маркет», «Яндекс.Лавка», доставка из торговых сетей «Яндекс.Еды» и «Маркет.Деливери») – с 503,4 млрд рублей;

- сеть магазинов электроники DNS - 229,3 млрд рублей.

Генеральный директор «Infoline-аналитики» Михаил Бурмистров выделил несколько трендов в сфере электронной торговли в России. Один из них связан с прагматичным покупательским поведением и ведет к активному развитию продаж и покупок товаров через социальные сети и классифайды (сервисы объявлений), причем как бывших в употреблении товаров, так и новых.

Вторым трендом Бурмистров назвал то, что крупнейшие маркетплейсы и агрегаторы выходят в новые сегменты, начинают развивать продажи услуг, например туристических, или финансовых, или услуги ремонта и ресейла (перепродажи).[28]

Снижение доли заказов из-за рубежа за 6 лет с 36% до 3%

В 2023 году объем рынка электронной коммерции в России достиг примерно 6,4 трлн рублей, что на 28% больше по отношению к предыдущему году. При этом на долю заказов из-за рубежа пришлось только около 3%, или приблизительно 197 млрд рублей. Для сравнения, в 2017 году трансграничная интернет-торговля в РФ обеспечила 36% в общем объеме рассматриваемой отрасли. Соответствующие данные приводятся в исследовании Ассоциации компаний интернет-торговли (АКИТ) и «Сбера», результаты которого обнародованы в середине февраля 2024 года.

Таким образом, за период с 2017-го по 2023 год доля заказов из-за рубежа в сегменте электронной коммерции РФ сократилась в 12 раз. Аналитики выделяют несколько основных факторов, способствующих стремительному уменьшению трансграничной интернет-торговли. Из-за сформировавшейся геополитической обстановки и введения санкций многие западные онлайн-магазины свернули деятельность в России. По этой же причине ускорилось развитие отечественных маркетплейсов. Кроме того, клиентов в РФ прекратили обслуживать некоторые иностранные логистические компании, что привело к увеличению сроков доставки товаров.

Одновременно зарубежные интернет-магазины перестали принимать оплату с карт российских банков. В результате, оформить покупку не удается, даже если сама торговая площадка продолжает отправлять товары в Россию. Вместе с тем карты зарубежных банков есть у сравнительно небольшого числа пользователей онлайн-магазинов в РФ.

Согласно обнародованным данным, в 2023 году на локальный сегмент пришлось 97% от общего объема рынка электронной коммерции в России. Это соответствует примерно 6,2 трлн рублей. Для сравнения, годом ранее показатель равнялся 4,8 трлн рублей, а в 2021-м — 3,6 трлн рублей.[29]

Маркетплейсы заняли 58% российского рынка онлайн-торговли

Объем российской интернет-торговли в 2023 году составил 7,4 трлн рублей, увеличившись на 30% в сравнении с предыдущим годом. Такую оценку рынку в компании IBC Real Estate дали в середине февраля 2024 года. По оценкам экспертов, доля универсальных маркетплейсов (Wildberries, Ozon, «Яндекс Маркет», Aliexpress Russia) в общем объеме онлайн-покупок в РФ по итогам 2023 года достигла 58%.

Как пишет «Коммерсантъ» со ссылкой на данные, которые привел руководитель департамента по работе со складскими и производственными помещениями IBC Real Estate Евгений Бумагин, на бытовую технику и электронику пришлось 12% интернет-торговли в России в 2023 году. Доля продуктов питания в этом объеме составила 10%, товаров для ремонта - 5%, фармацевтической продукции - 4%, одежды - 3%.

Одним из важных трендов развития российского рынка электронной коммерции Евгений Бумагин назвал консолидацию онлайн-торговли в РФ на двух крупнейших маркетплейсах. По итогам года 53% всего объема интернет-продаж и 75% всех заказов пришлось на Ozon и Wildberries. Среди других тенденций в отрасли представитель IBC Real Estate назвал увеличение общего количества заказов (в 2023 году их было совершено 4,6 млрд) и снижение среднего чека покупки (до 1608 рублей).

По данным Бумагина, доля онлайн-продаж составила 19% в обороте розничной торговли в России по итогам 2023 года.

В 2024 году рост рынка электронной коммерции продолжится, считает сооснователь сервиса «Мой склад» Аскар Рахимбердиев. Основным драйвером при этом станет возможность найти аналогичный товар по более низкой цене. В условиях снижения доходов населения и роста инфляции потребители будут экономить и чаще заказывать онлайн, сказал он в разговоре с «Коммерсантом».[30]

Рост объема интернет-торговли на 28% до 6,36 трлн рублей

Объем российского рынка электронной коммерции по итогам 2023 года достиг 6,36 трлн рублей, что на 28% больше в сравнении с 2022-м. Об этом свидетельствуют данные Ассоциации компаний интернет-торговли (АКИТ), которые были обнародованы в феврале 2024 года. Исследование подготовлено при участии «Сбера».

Согласно докладу, выдержки из которого приводит «Интерфакс», на онлайн-сегмент пришлось 13,8% розничных продаж в РФ по итогам 2023 года против 11,6% в годом ранее. Доля онлайн-продаж внутри России в 2023 году составила 96,9%, а трансграничная торговля заняла 3,1% отечественного рынка электронной коммерции.

По данным АКИТ, доля Москвы по объему продаж в 2023 году сократилась до 17,7% с 19,4% годом ранее, однако регион сохранил лидерство по доле интернет-продаж. Следом за Москвой идет Московская область (до 9,2% с 10,7% в 2022 году). В первой десятке выросла доля Краснодарского края, в 2022 году она составляла 4,7% и Ростовской области в 2022 г. – 2,6%, в ряде других регионов доля также увеличилась в среднем на 0,3%-0,5% в общем объеме онлайн-продаж. Такие показатели связаны в том числе и со стремительным развитием партнерских пунктов выдачи заказов как маркетплейсов, так и классических интернет-магазинов.

| | То, что вчера мы отмечали как тенденцию развития интернет-торговли в стране, сегодня стало неоспоримым фактом: драйвером e-commerce сегодня являются российские регионы. Объемы онлайн-рынка в городах федерального значения практически достигли пика: рост в Москве, Санкт-Петербурге, а также Московской области в 2023 году был в пределах 10%. В то же время в регионах Юга России, Сибири и Дальнего Востока он более 40%, - подчеркнул президент ассоциации Артем Соколов. | |

В исследовании отмечается, что рост популярности в России и изменение региональной структуры продаж стали заметны, начиная с 2020 года: все это время компании интернет-торговли активно инвестируют в развитие своей логистической инфраструктуры на местах, развивают партнерства с локальными бизнесами, – это напрямую влияет на повышение качества сервисов и расширение ассортиментных предложений для всех россиян.

По данным АКИТ, пятерка наиболее продаваемых в интернете товаров по итогам 2023 года осталась прежней. Больше всего покупок по объемам приходится на цифровую и бытовую технику 18%, мебель и товары для дома – 15,4%, одежду и обувь – 14,6%, продукты питания – 11%, а также товары для красоты и здоровья – 8,1%.